De Bank voor Internationale Betalingen (Bank for International Settlements of het BIS) kunnen we best omschrijven als de “bank van Centrale Banken”.

Opgericht in 1930 en gevestigd in Basel, Zwitserland, streeft BIS naar monetaire en financiële stabiliteit wereldwijd. Volgens haar website doet het BIS dit door “het faciliteren van dialoog en samenwerking tussen centrale banken, het verzamelen en analyseren van economische gegevens en het uitvoeren van onderzoek”. BIS is ook bekend om het ontwikkelen van internationale normen voor banken, bekend als de Basel-normen.

Voor ons is de BIS vooral interessant omdat het voor Centrale Banken de aan- en verkooptransacties in fysiek goud faciliteert. De goudbroker van Centrale Banken dus.

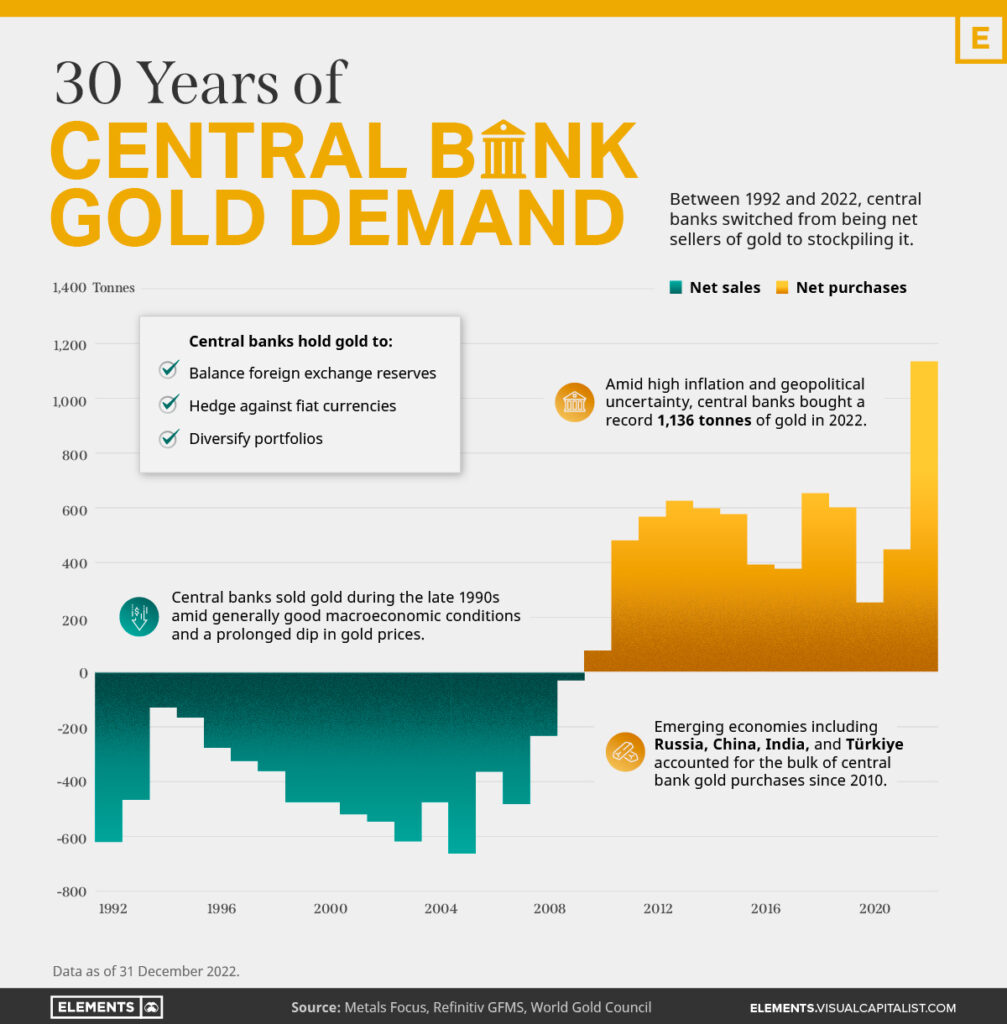

Wellicht weet u dat Centrale Banken vandaag fysiek goud aankopen aan een recordtempo:

bron: https://www.visualcapitalist.com

+1136 ton goud in 2022, dat is meer dan 1/3 van de gehele wereld jaarproductie aan goud! Het is een huzarenstukje om dit klaar te krijgen voor zo’n hoeveelheid. Met dank aan de BIS.

Naast haar jaarverslag publiceert de BIS jaarlijks ook een Economisch rapport. Op zondag 25/06/23 werden beiden voor 2023 gepubliceerd. In het economisch rapport vinden we een duidelijke waarschuwing die eigenlijk ook alles te maken heeft met goud:

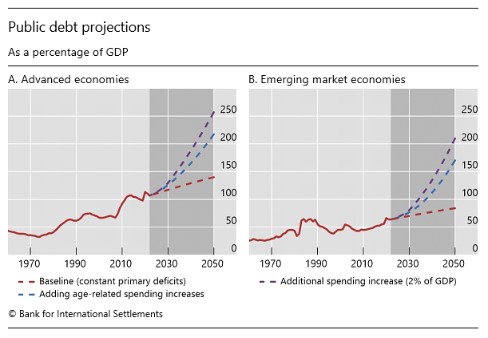

bron: bis.org

De evolutie van de overheidsschuld als percentage van het BBP bevindt zich wereldwijd op een onhoudbaar traject, zeker wanneer we de kosten voor de aankomende vergrijzing meerekenen.

Dit is niet alleen een potentieel probleem voor de ontwikkelde landen, waar de gemiddelde schuldgraad nu al meer dan 100% van het BBP bedraagt, maar op termijn zullen ook de opkomende markten hier niet aan kunnen ontsnappen.

Verder vinden we in het rapport weinig vermeldingen over het feit dat overheden energie blijkbaar nog moeilijker/duurder willen maken. Of dat bepaalde publieke partijen nu zelfs het concept van groei in vraag willen stellen.

(Zonder groei bijvoorbeeld, gaat de schuldgraad op de grafieken hierboven nog steiler omhoog)

Het Eindspel is ons allemaal overduidelijk: Eenmaal de schulden een probleem worden, zullen de Centrale Banken meteen worden aangesproken om het verschil “bij te printen”. In de geschiedenis zijn daar geen uitzonderingen op te vinden.

Dit kan altijd, al zijn hoge inflatie of zelfs hyperinflatie dan beiden mogelijk. Wat op dat moment onmogelijk zal zijn, is dat de waarde van euro’s, dollars of ponden behouden kan blijven.

Een recept voor crisis en monetaire chaos… Behalve misschien in het geval waar Centrale Banken voldoende fysiek goud hebben om de volgende stap te faciliteren.

CB’s bereiden zich dus voor op wat komen gaat met de ultieme monetaire reserve, fysiek goud. Vandaag accumuleren ze aan recordtempo fysiek goud. Dit doen ze bovendien zonder de prijs vandaag al overdreven de hoogte in te jagen!

Tegelijkertijd krijgt datzelfde goud meestal geen groot aandeel meer in portfolio’s van particuliere beleggers . Al zijn onze lezers hier waarschijnlijk toch een uitzondering op.

Het is allemaal geen hogere wiskunde. Fysiek goud beschermt vermogens al letterlijk duizenden jaren, we rekenen erop dat dit ditmaal niet anders zal zijn.

Als u vindt dat uw goudreserve nog niet voldoende is, dan is vandaag de ideale kans om daar verandering in te brengen. Kijk dan bijvoorbeeld hier.

P.S. Het is natuurlijk OOK mogelijk dat Centrale Banken hun goudvoorraden zullen nodig hebben om zichzelf te herkapitaliseren, zie daarvoor dit artikel van de Financial Times. De goudprijs laag houden, is een uitdaging voor Centrale Banken. Een hoge en zelfs stabiele marktprijs voor goud echter, kunnen ze heel snel realiseren. Dat is een fluitje van een cent…